当前国内外政经圈中最流行的词语可能就是“泡沫”,而在此之前,则恐非房地产泡沫莫属。无人能够数清全球媒体多少次以房地产泡沫“开始破裂”、“正在破裂“、“已经破裂”、“破裂引起经济衰退”等醒目标题报道2006年美国居民房地产交易的价量齐减现象。不断飙升的房地产价格,不仅牵动着富人、投资者和普通大众的神经,还直接影响到政客们的仕途。2006年,韩国至少有三位部长级政要因为不能有效调控房价而丢掉乌纱帽,中国也有多位地方高官的腐败案件是在中央调控房地产市场的大环境中被查出的。

作为私人财富管理的实践者,笔者也无数次被尴尬地问及“你怎么看房地产投资?”这个让人无法一语蔽之的问题。从决策程序上看,我们首先必须了解什么是可投资房地产及其分类,然后再分清投资房地产的方式,最后才能结合每个投资者的实际情况讨论是否适合及如何投资房地产。

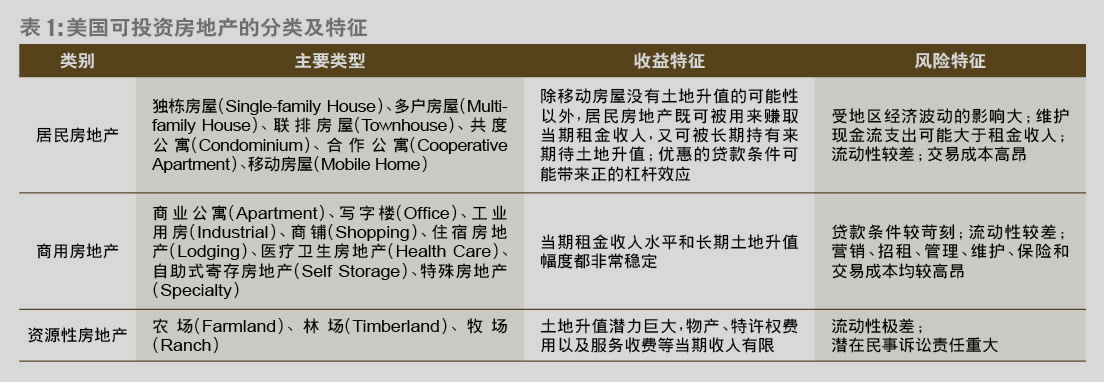

可投资的房地产类别

多数人都有一个认识误区,即房地产价格指的就是居民住宅的价格,而且最有可能是指新开盘的居民住宅楼的价格。实际上,从投资的角度审视,房地产不仅包括居民房地产(Residential Property),还包括商用房地产(Commercial Property)和资源性房地产(Resource Property)。

拥有理想的房屋的所有权,是多数人最引以自豪的人生成就之一,也是许多年轻人努力奋斗的目标之一,这也是我们所熟知的“美国梦”(American Dream)的精髓所在。在所有房地产中,居民房地产所要求的启动资金额最低,按揭贷款程序最为便捷,按揭利率也最优惠,其流动性也是所有房地产里最好的。因此,中产阶级投资房地产从居民房地产着手,既合情又合理。从投资的角度看,投资居民房地产至少有以下一些明显优势。

节省租金:住房消费是所有人不可避免的日常支出之一,我们与其每月向他人支付租金,不如将这些钱用来购买自住房,坐等其逐步升值。

强制储蓄:多数中等收入的劳动者是没有能力一次付清房款的,一旦购买有房屋,定期还款压力会增强他们的经济责任感,促使他们更加努力地工作,并更加节约。因此,贷款买房实际上是一种变相的储蓄行为。而且,房地产的低流动性和高交易成本会阻止购房人交易物业的冲动,从而将储蓄真正转化成长期投资。

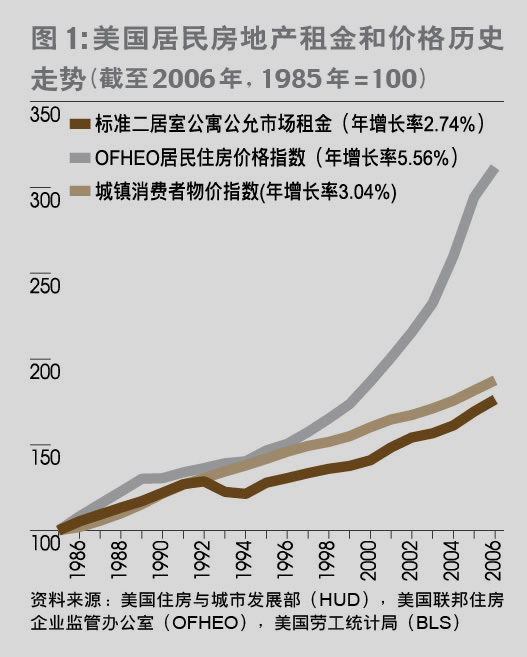

通胀防护:发达国家的经验表明,居民房地产和股票一样,是有效对冲通货膨胀风险的长期工具。一方面,当通货膨胀发生时,房租也会随之上升,无论是自住房主的租金节省,还是投资房主的租金收益,都能有效防护通胀对财富的侵蚀。另一方面,在通胀发生时,人们往往更愿意将手中的现金资产转换成不动产或实物动产,因此,房屋的市场价值不但不会缩水,反而还有可能上涨。综合考虑长期的土地升值和租金上涨因素,居民房地产具有非常好的通货膨胀抵御能力(图1)。

税收优惠:在发达国家,纳税人购买自住的居民房地产时,贷款利息可以被用来冲抵税前收入;拥有期和居住期达到最低年限要求的房屋的一定限度的升值,还可以享受免交资本利得税的优惠。在中国,工薪阶层同样享受住房公积金等税收优惠。

按揭贷款的杠杆效应。房地产按揭贷款在美国被誉为个人可以发行的唯一长期债券,而且,不管借款人的后续财务状况如何变化,其唯一义务就是按贷款合同的要求定期支付款项。更为难得的是,即使房屋的市场价值出现短期下跌,按揭贷款发放者不会像股票的透支贷款人那样追加保证金。这就意味着,投资者能够以相当于首期付款和已付月供的有限资金来全额享受房地产的长期升值。从足够长的投资期限来看,居民房地产是一种低风险、高收益的资产类别,因此,按揭贷款具有放大财富升值效果的杠杆作用。

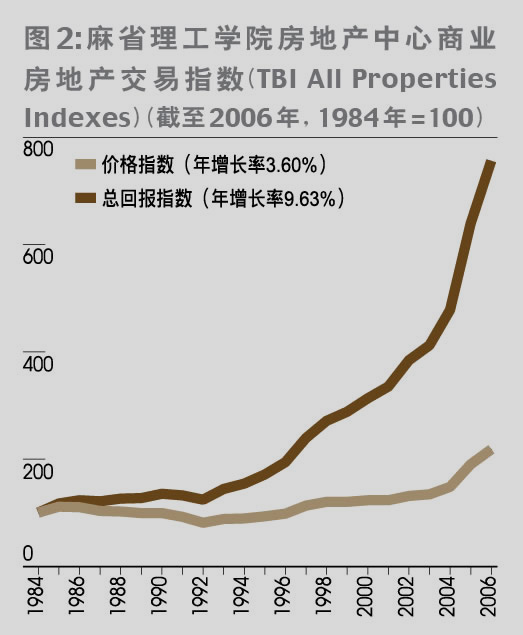

可供投资者选择的第二大房地产类别,包括写字楼、商铺、工业厂房、仓库、出租公寓、酒店、医院、银行分行、加油站等商用房地产。投资上,商用房地产通常有巨大的初始资本门槛;收益上,则在提供长期稳定的现金流收入的同时,还有可能带来不菲的土地升值回报。根据麻省理工学院房地产中心的数据,1984-2006年间,美国商业房地产的价格年均升值3.6%,如果再考虑到租金收入的话,其年回报率高达9.63%(图2)。

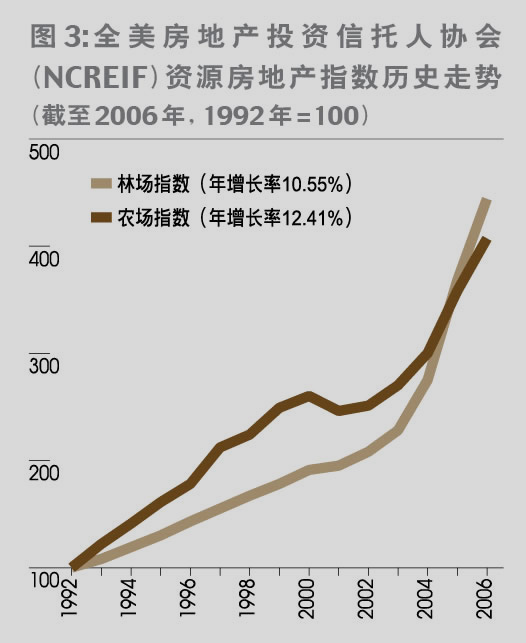

还有一类长期收益潜力更为可观的房地产,是以农场、林场和牧场为代表的资源性房地产。尽管这类房地产所能够带来的物产、矿产开采特许权、狩猎服务费用等当期收入非常有限,但是,土地资源的稀缺性决定了它们长期升值的稳定性。以所有权完全私有化的美国为例,林场和农场在过去十多年的年化回报率均超过了两位数(图3)。

尽管现实中的房地产物业五花八门,但基本可以被归纳为上述三大类别。投资者必须根据目标房地产的种类,仔细审视其内在的长期收益和风险特征,尽可能排除市场噪音的干扰(表1)。

房地产投资的基本方式

一旦选定了投资的房地产类别,下一步要考虑的自然就是以何种方式来投资。除了自住和度假居所必须采用直接持有的投资方式以外,几乎所有其他的房地产都可以通过间接投资的方式来参与。直接投资房地产的好处在于物业具体直观,投资者可以根据自己的判断来选择目标,且投资者对物业具有完全的产权和控制力。但是,直接投资单只或者少数几只物业存在几个比较大的劣势:(1)物业的维护和管理要付出较大的财力和精力;(2)物业潜在的损坏和民事责任保险成本高昂;(3)地区经济波动和物业种类风险较大。

房地产投资的维护和管理成本只有通过规模化才能降低,其自身、地区和类别风险也需要通过多样化降低。这就直接导致了间接房地产投资产品在西方发达国家的流行。所谓房地产间接投资,是指投资者不直接持有物业,而是通过房地产开发企业的股票或者合伙人权益、房地产投资信托基金(Real Estate Investment Trusts,简称REITs)的收益人单位以及房地产按揭贷款抵押债券等金融工具,来分享房地产市场的收益和风险。

其中,尤以REITs最值得中国投资者借鉴。从组织形式上,REITs类似于资本资产市场上的共同基金,基金管理人将众多投资者的资金集合起来购置物业或者向物业投资者放贷,赚取的利润和遭遇的风险再由各投资者按照出资比例分摊。REITs在美国之所以大行其道,是因为它们在税负义务上属于转递实体,只要每年度将不少于90%的应税所得以红利的方式分配给投资者,就无需缴纳企业所得税。因此,同共同基金一样,REITs的盈利几乎全部被转递给基金的投资者,并由他们比照自己的适用税率纳税。这就意味着,投资者通过REITs间接投资房地产市场同自己直接持有物业在税负上是一样的。不同的是,REITs投资者能够享受到直接投资者所不能取得的以下好处:(1)职业管理,即REITs的投资经理们是该类型房地产的专家,在物业和时机选择上可能具备一般投资者所没有的特长;(2)多样化投资组合,即每一个REITs可能持有遍布全国乃至全球的不同类别物业,组合在一起能够化解大部分非系统风险;(3)规模经济,即REITs的巨大规模能够在交易、管理、维护和保险等方面降低单位成本;(4)稳定的当期收入,即由多种物业投资组合而成的REITs能够将租金或者利息收入平滑化后,定期派发给投资者。

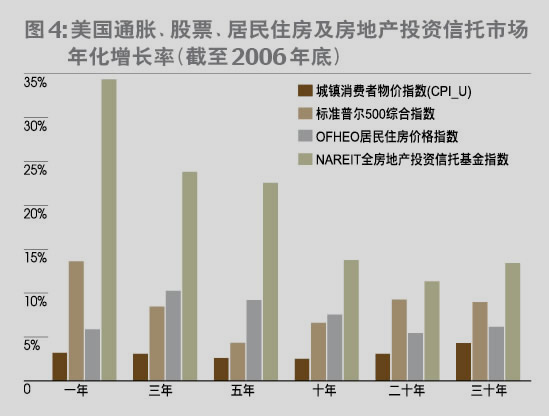

正是由于良好的当期收益和房地产本身的长期稳定升值特性,美国房地产投资信托基金近年来深受投资者的喜爱,其长期市场表现也明显好于股票和居民房地产(图4)。

因人而异的个人投资策略

正是由于有房地产市场及房地产投资信托基金的优异历史回报,所以才有“房地产泡沫”的强烈呼声。市场上有那么多人呼喊泡沫,是否就意味着我们不能投资房地产了呢?

答案当然是否定的。回头去看,自本世纪初,有关美国房地产市场泡沫即将破裂的预言就开始不绝于耳,当时有能力且准备买自住房而听信了这些“专家”预言的多数人,恐怕终生再也没有能力负担得起相同大小和质量的住房了。同样,那些听信了REITs市场“泡沫即将破裂”预言而退避三舍的投资者们,则丧失了若干次增强投资组合收益率的机会。

当然,房地产市场也绝非只涨不跌的单边市场,它同样有涨跌的周期规律。即使全国房地产平均价格长期上涨,也不能掩盖房地产回报依赖于局部和地区的宏观经济状况这一事实。上世纪80年代末冷战结束后,严重依赖于军工产业的美国洛杉矶地区的经济迅速步入衰退期,其居民房地产中位价在1989年—1996年的7年里共下跌了超过20%。这意味着,1989年支付20%首付款并按中位价购买房屋的人,如果不幸在1996年必须出售该物业的话,在支付完6%的经纪手续费后,他还倒欠银行按揭贷款。可想而知,在这一萧条期里,洛杉矶地区有多少居民由房东变成了不折不扣的“房奴”。

实务操作上如何投资房地产市场,取决于购房人的居住需求、财务状况、风险承受能力、投资目标及计划持有房屋的期限等多种因素的通盘考量,而非对市场上是否有“泡沫”的争论噪音。需要购买房屋自住的人,面临的主要风险不是房价下跌,而是房价上涨时没有买房,因此,应该在财力可承受的前提下尽早买房。这是因为此情景下的房屋对于自住房东而言既是消费品,又是长期投资品,短期的房价下跌既不影响房屋的居住效用,又不妨碍其长期升值潜力。但是,如果听信“泡沫”论没有买房而房价仍然上升了,那么,该人士可能要遭遇为相同的居住效用付出更大的经济代价乃至再也享受不起同等效用的风险。同样以洛杉矶地区为例,1996年触底以后,其房地产市场开始了长期迅猛上涨,截至2006年底的10年里,其中位价共计上涨了239%,昔日的“房奴”纷纷成了“隔壁的百万富翁”,而当年被房价下跌吓得没有买房的人,则成了相对的穷小子。

如果套用金融术语的话,需要买房自住的人有“做多”的现实需求,可以看空但不能“踏空”,更不能“做空”,否则就要为犯了方向上的原则性错误付出惨痛代价。为什么“中航油”和“国储铜”事件能导致如此大的损失?就是因为操作者犯了方向上的原则性错误,不断没有对冲风险,反而无数倍放大了风险。

反之,如果购房者的目标不在于自住而是投资的话,那他要管理的不是房价上涨的风险,而是房价下跌的风险了。我们虽然无法确切预知市场的涨跌,但是历史告诉我们,资产配置决定投资组合的长期回报,所以,我们需要将可投资资金分散在股票、债券、现金、收藏品和房地产等不同类别的资产上,再看好房地产也必须适可而止。历史还告诉我们,充分多样化是化解同类资产非系统风险的唯一办法,所以,我们需要尽可能避免直接持有物业,而将配置在房地产上的资金投资到REITs等多样化的投资品种上。

不幸的是,由于制度上的障碍,REITs在中国还不能够起步,现阶段我们还只能通过直接持有物业来投资房地产。借鉴美国等成熟市场的经验,直接投资房地产市场的成功同样需要遵循一些基本的法则。

在人口增长的都会地区投资。人口(尤其是新移民)净增长意味着当地的经济、气候、文化、教育等方面的相对吸引力比较强,其居民和商用房地产的租赁和买卖市场需求能够长期持续。

在高等教育发达的地区投资。发达的高等教育为可持续的经济和科技创新能力提供必要的人才保障,从而可以为房地产市场创造长期的有效需求。

在最好的社区买最差的物业。房地产的升值来自于土地,贬值则来自于地上建筑物的折旧。好社区的学校、治安和文化优势能够吸引来潜在买主,从而保证其土地的不断升值。建筑物越是富丽堂皇,其巨额折旧抵消掉的土地升值部分越大,房地产的投资收益率就越低。

买能带来租金收入的房地产。固定的租金收入能够被用来支付维护、管理、保险和税金等当期支出,从而减小投资者的现金流压力,有利于长期投资。

合理借贷。历史已经证明,在所有个人金融借款和信用工具中,房地产按揭的可能期限最长、利率最优惠、还款条件最为宽松。因此,只要能够有效管理自己的现金流需求,投资者就应该尽可能利用按揭贷款来支付购房成本。尤其在目前利率处于几十年以来的历史低位时,投资者更应该以长期固定利率按揭来锁定房屋的融资成本。

展望未来,我们企盼政策制定者们能够尽快催生REITs一类可以普惠众生的低门槛、充分多样化的房地产金融产品,不仅能让西藏的牧民能够分享北京、上海等大城市的商业房地产的繁荣,还能让全国投资者能够分享西藏宝贵的资源性房地产的潜在收益。笔者坚信,随着《物权法》的实施,中国房地产(尤其是商用和资源性房地产)的长期权益不确定性被消除,其中远期投资前景将非常光明。如果配置得当,房地产作为私人财富增值管理里最重要资产类别的地位仍将不可动摇。